「債券と株式の違いは?」「どちらに投資すればいいの?」投資を始めるにあたって、このような疑問を持つ方も多いのではないでしょうか。

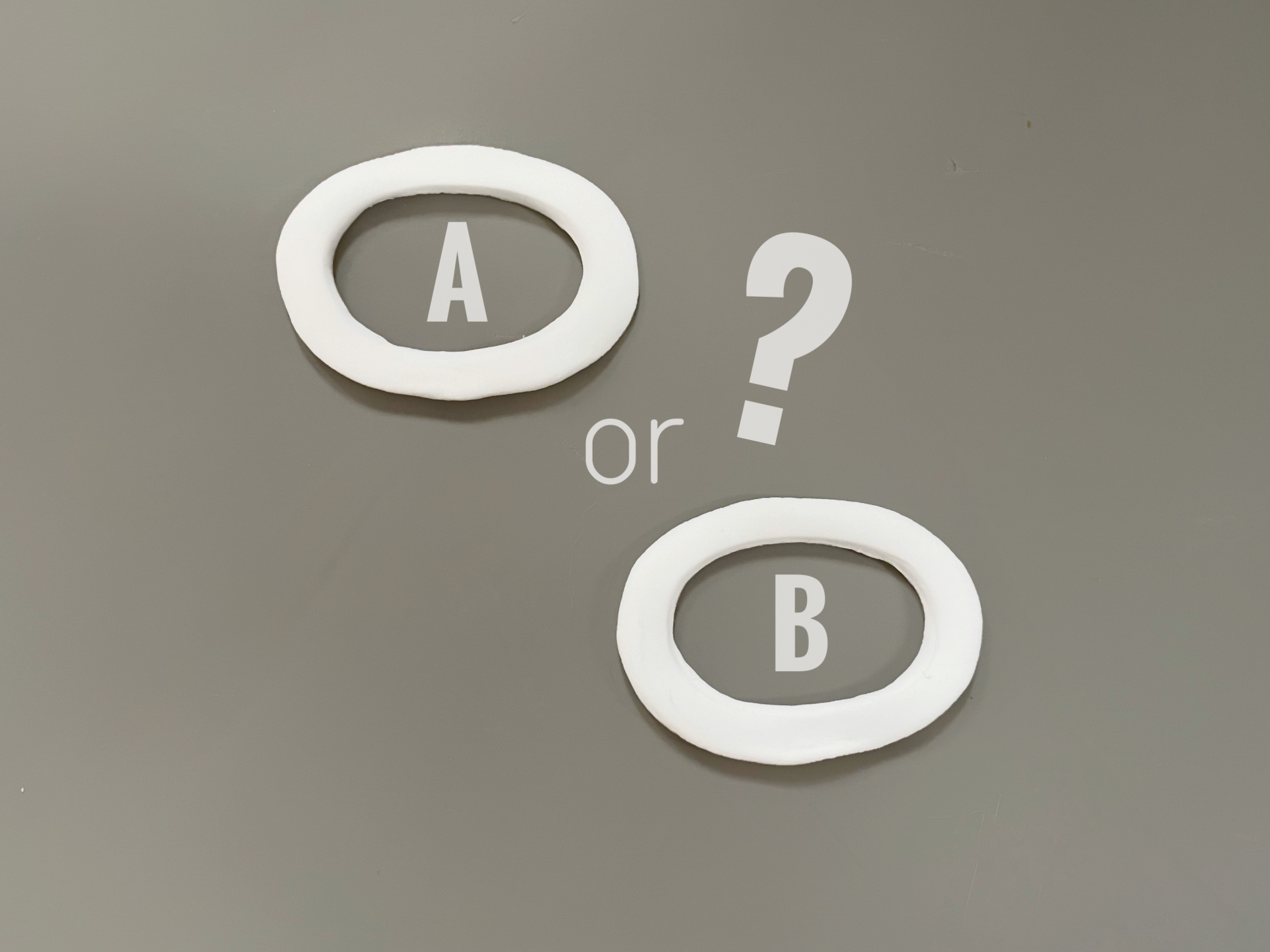

債券と株式は、どちらも投資の選択肢として人気ですが、特徴やリスクが大きく異なります。

それぞれの違いを理解することで、自分に合った投資先を見つけたり、効果的なポートフォリオを構築できるようになります。

この記事では、債券投資と株式投資の特徴、メリット・デメリット、それぞれに向いている投資家像について、わかりやすく解説しますので、ぜひ参考にしてください。

債券と株式それぞれの特徴

債券投資は比較的安全性が高く、事前に得られる利益が明確です。一方、株式投資は短期間で大きなリターンを狙えて、配当金や株主優待を受け取ることもできます。

債券と株式にはそれぞれ異なる特徴があるため、メリットやデメリット、違いをしっかり理解しておくことが大切です。

自分にどちらが合っているか判断しやすくなり、リスクを把握した上でポートフォリオを構築できます。

ここでは、債券と株式の特徴やメリット・デメリットについて詳しく見ていきましょう。

債券投資の特徴

債券は、国や地方自治体、企業が投資家から資金を借りるために発行する有価証券の一種です。

債券投資では、保有中に利子を受け取ることができ、満期時には投資元本が発行体から返還されます。債券は、発行体や形態、通貨、発行タイミングなどによって分類されます。

・公社債(国債、地方債など)

・民間債(社債、金融債など)

・外国債(円建て外債、外貨建て外債など)

・利付債(利子が支払われる)

・割引債(発行価格が額面価格より低い)

・新発債(新たに発行される債券)

・既発債(すでに発行されて流通市場で売買される債券)

また、債券価格は金利の影響を受けやすく、金利が上がると債券価格は下落し、金利が下がると債券価格は上昇する傾向があります。

多くの証券会社では、個人向け国債などの国内債券に加え、外国債券の購入も可能です。

債券投資のメリット

債券投資には、次のようなメリットがあります。

・比較的安全性が高い

・銀行預金よりも金利が高い

・満期時に元本が返還される

・定期的に利子を受け取れる

・途中で売却することも可能

それぞれの詳細は、以下のとおりです。

■比較的安全性が高い

債券投資は、比較的安全性が高いとされています。これは、国や大企業が発行する債券があるためです。

例えば、個人向け国債は日本国政府が発行するため、リスクを抑えた運用が可能です。リスクの高い債券も存在しますが、発行体を慎重に選べば、低リスクの債券に投資することができます。

■銀行預金よりも金利が高い

安全性の高い債券は利回りが低い傾向がありますが、それでも銀行預金よりは高い金利が期待できます。例えば、以下は個人向け国債の金利とメガバンクの預金金利の比較です。

【個人向け国債の金利】

・変動金利型10年満期:0.57%

・固定金利型5年満期:0.46%

・固定金利型3年満期:0.34%

※税引前

※2024年10月7日〜10月31日募集分

【メガバンクの預金金利】

・三菱UFJ銀行:普通預金0.1%、定期預金0.125%〜0.4%

・三井住友銀行:普通預金0.1%、定期預金0.125%〜0.3%

・みずほ銀行:普通預金0.1%、定期預金0.125%〜0.35%

※税引前

※2024年10月11日時点

金利が高い分、より多くのリターンを得ることができます。

参照:財務省「個人向け国債」

■満期時に元本が返還される

債券は、満期日に元本が返ってきます。途中で価格が変動しても、満期まで保有すれば額面通りの金額を受け取れるので安心です。

■定期的に利子を受け取れる

債券を保有していると、発行体から定期的に利子が支払われます。例えば、個人向け国債の変動金利型10年満期の利率は0.57%、「大分県令和6年度第1回公募公債」の利率は1.029%です。

利率(クーポンレート)は事前に決まっているため、利益計画が立てやすい点も魅力です。

※利率は税引前

参照:大分県「大分県全国型市場公募債の発行について」

■途中で売却することも可能

債券は、満期日が来る前に売却することも可能です。必ずしも満期日まで保有する必要はなく、急な資金需要にも対応できます。ただし、途中で売却する際には、売却損が発生したり、利子が差し引かれることがある点に注意が必要です。

債券投資のデメリット

債券投資のデメリットは、次のとおりです。

・発行体の信用リスクがある

・途中で売却すると損失のリスクがある

・外貨建て債券には為替リスクがある

・リスクは低いがリターンも少ない

それぞれの詳細は、以下のとおりです。

■発行体の信用リスクがある

債券の発行体が経営不振や財政状況の悪化により債務不履行に陥る可能性があります。この場合、元本の回収が難しくなることがあるため、注意が必要です。経営状況が悪化している企業の社債や、経済が不安定な地域や国の債券については、慎重に判断することが重要です。

ムーディーズ、スタンダード&プアーズ、フィッチ・レーティングなどの格付け評価を参考にしながら、発行体の信用リスクを調査して投資を検討する必要があります。

■途中で売却すると損失のリスクがある

債券は満期日までに途中売却できますが、元本割れのリスクがあるため注意が必要です。債券の価格は変動するため、途中で売却すると購入時よりも低い価格になる可能性があります。また、利子が差し引かれることもあるため、途中売却の条件を事前に確認しておくことが大切です。

例えば、個人向け国債を途中売却する場合は「直前2回分の各利子(税引前)相当額×0.79685」が差し引かれます。

■外貨建て債券には為替リスクがある

米ドルやユーロなどの外貨建て債券には為替リスクがあります。購入時に比べて円安になれば為替差益が得られますが、円高になると為替差損が発生します。外貨建て債券に投資する際は、為替変動に注意が必要です。

■リスクは低いがリターンも少ない

債券はリスクが比較的低い投資商品として知られていますが、リターンもそれほど大きくありません。例えば、株式投資のように短期間で大きなリターンを狙うことは難しいです。大きなリターンを求めたり、ハイリスク・ハイリターンのポートフォリオを組みたい場合には、債券は適していない可能性があります。

株式投資の特徴

株式とは、企業が資金調達を目的として発行する有価証券のことです。

株は東証プライム市場、スタンダード市場、グロース市場などを通じて売買できます。

投資家は株式を購入することで株主となり、株主総会での議決権を得たり、配当金や株主優待を受け取ることが可能です。

株式投資の利益には、以下の2つがあります。

・値上がり益(キャピタルゲイン)

・配当金(インカムゲイン)

株価は企業の業績、金利、為替、地政学リスク、政策などの多くの要因に影響され、需給バランスの変化によって上昇や下落します。銘柄によって最低投資金額や株価の変動幅は異なります。

また、ほとんどの証券会社は国内株式だけでなく外国株式も取り扱っており、米国株や中国株などに投資することも可能です。

株式投資のメリット

株式投資には、次のようなメリットがあります。

・短期間で大きなリターンを狙うことも可能

・配当金を受け取れる

・株主優待を受けられる

・企業の経営に参加できる

・少額からでも投資を始められる

それぞれの詳細は、以下のとおりです。

■短期間で大きなリターンを狙うことも可能

1日で株価が1〜2%以上変動することは珍しくありません。そのため、短期間で大きなリターンを得る可能性があります。特に、決算や重要指標の発表後には株価が大きく動くことがよくあります。

■配当金を受け取れる

銘柄によっては、年に1〜2回の配当金を受け取ることができます。多くの銘柄の配当利回りは1〜2%程度ですが、中には5%を超えるものもあります。

仮に株価が1万円で配当利回り3%の銘柄を100株購入した場合、年間で3万円(税引前)の配当金を受け取ることが可能です。

高配当銘柄は人気があり、株価が下がりにくいと言われています。

■株主優待を受けられる

株主優待を提供している銘柄もあります。受け取れる特典は銘柄によって異なり、割引券、商品券、クオカード、自社商品、カタログギフトなどさまざまです。

例えば、オリエンタルランド(4661)では、500株以上保有しているとディズニーランドまたはディズニーシーの1デーパスポートが優待として受け取れます。

また、すかいらーくホールディングス(3197)では、100株以上保有すると、年2回2,000円分の優待カードを受け取ることができます。

参照:オリエンタルランド「株主優待制度」

すかいらーくホールディングス「株主優待制度」※2024年10月15日時点の情報

■企業の経営に参加できる

保有している株式数に応じて議決権が付与され、株主総会の決議に賛成または反対を投じることができます。

■少額からでも投資を始められる

銘柄によっては、5万円以下で購入することもできます。また、一部の証券会社では単元未満株を扱っていて、1株や10株単位で取引できるため、数千円で有名企業の株を買うことも可能です。

株式投資のデメリット

株式投資のデメリットは、次のとおりです。

・短期間で大きな損失を被ることがある

・倒産リスクや上場廃止リスクがある

・取引が成立しない場合がある

・まとまった投資資金が必要なことがある

・外国株式には為替リスクがある

それぞれの詳細は、以下のとおりです。

■短期間で大きな損失を被ることがある

株式投資では、短期間で株価が大きく上昇することもあれば、逆に下落することもあります。そのため、大きな損失を被るリスクがあります。株式投資には元本保証がなく、ボラティリティも比較的大きいため、事前の分析や計画的な損切りなどが重要です。

■倒産リスクや上場廃止リスクがある

企業が倒産したり上場廃止になる可能性があるため、注意が必要です。倒産や上場廃止になると、投資資金の回収が難しくなります。

次のようなことが起きると上場廃止となる可能性があります。

・上場維持基準への不適合

・有価証券報告書等の提出遅延

・虚偽記載または不適正意見

・上場契約違反 など

参照:JPX「上場廃止基準の概要」

■取引が成立しない場合がある

出来高が少なく流動性の低い銘柄では、希望の価格で売買できないことがあります。また、買いまたは売りが一方に偏ると、取引自体が成立しない場合もあります。流動性リスクを考慮して銘柄選びを行うことも大切です。

■まとまった投資資金が必要なことがある

銘柄によっては、まとまった投資資金が必要な場合があります。

例えば、ファーストリテイリング(9983)の最低投資金額は、2024年10月11日時点の終値で544万9,000円です。5万円以下で購入できる銘柄も多いですが、100万円以上の資金が必要な銘柄もあるため、投資資金によっては購入できない銘柄もあります。

■外国株式には為替リスクがある

外国株式を売買する際は、為替リスクに注意が必要です。購入時より円安になれば為替差益が得られますが、円高になると為替差損が発生します。株価の変動とは別に、為替の動向にも注意を払う必要があります。

債券と株式どちらの投資がおすすめ?

債券と株式は、それぞれで特徴が異なります。

債券投資は、リスクを抑えて安定的に資産を増やしたい人におすすめです。株式投資は、配当金や優待を受けながら、大きなリターンを狙いたい人に向いています。

ただし、どちらか一方に絞る必要はありません。例えば、「資産の30%を債券、15%を株式」といった形で、目標やリスク許容度に応じて資産の割合を調整し、両方を組み合わせたポートフォリオを組むことも可能です。

それぞれの特徴を理解した上で、自分の資産運用の目標に合わせて、どちらかを選択するか、または両方に投資するかを柔軟に考えましょう。

債券投資がおすすめの人

債券投資は、次のような人におすすめです。

・ローリスク・ローリターンで運用したい人

・リスクを抑えながら資産を少しでも増やしたい人

・計画的に利益を得たい人

・株式投資は不安だけど投資に挑戦してみたい人

・運用資産が大きい人

債券は、他の投資商品と比べて安全性が高いと言われています。特に個人向け国債は、日本国が発行体であるため、破綻リスクが低く、1万円から投資可能で、満期時には元本が返還されます。

利回りは低いため大きなリターンを期待するのは難しいですが、低リスクで着実に資産を増やすことが可能です。

さらに、保有期間中に受け取る利子があらかじめ確定しているため、計画的に利益を得たい人にも向いています。株式投資に興味があるものの、銘柄選びや分析に時間を割けない人にもおすすめです。

また、運用資産が大きい場合、利回りが低くても安定した利益が得られるため、安全性の高い債券は魅力的な投資先の一つとなるでしょう。

株式投資がおすすめの人

株式投資は、次のような人におすすめです。

・応援したい企業がある人

・配当金や株主優待を受けたい人

・大きなリターンを狙いたい人

・企業分析や相場分析が苦でない人

・リスク許容度が大きい人

株式投資は、好きな商品やサービスがあったり、応援したい企業がある人におすすめです。株主としてその企業を支援できるだけでなく、好きな企業や業界であれば、詳しく調べるのも苦にならず、他人よりも有利に分析できる可能性があるからです。

さらに、配当金や株主優待を受け取りたい人や、大きなリターンを狙いたい人にも向いています。配当金を受け取ることで、複利効果を期待した運用ができ、優待では限定品などが手に入ることもあります。

また、銘柄によっては株価が2倍、5倍、さらには10倍以上に成長し、短期間で資産を大きく増やすチャンスもあります。

ただし、株式投資は大きなリターンを期待できる反面、リスクも高いため、ある程度のリスクを許容できる人でないと難しいでしょう。

債券と株式の相談はIFAがおすすめ

債券や株式など、投資に関する相談をしたいなら、IFA(独立系ファイナンシャルアドバイザー)がおすすめです。

IFAは、資産運用の専門家で、証券会社や金融機関に所属していないため、中立的な立場でアドバイスやサポートを行います。

IFAの特徴は、以下のとおりです。

・中立的な視点からのアドバイスを提供

・長期的なサポートを受けることが可能

・資産運用に役立つ情報を提供してくれる

IFAは転勤や異動がないため、長期的なサポートが期待でき、株式や債券だけでなく、資産運用に役立つさまざまな情報を提供してくれます。

また、IFAに相談することで、次のような疑問や不明点を解決できます。

・どの債券を選べばいい?

・株式や債券と金利や為替の関係は?

・株式投資の銘柄の選び方は?

・自分に合った運用プランは?

・適切なポートフォリオの組み方は?

・NISAにおすすめの証券会社はどこ?

・おすすめの投資信託(ファンド)は何?

株式や債券について疑問を持っている方や投資初心者の方は、IFAに資産運用の相談して疑問や不明点をできるだけ解消してから投資を始めましょう。

まとめ

債券投資と株式投資は、それぞれ異なる特徴やリスクがありますので、しっかり理解しておくことが大切です。この理解を深めることで、自分の目標やリスク許容度に合ったポートフォリオを作成しやすくなります。

ぜひ、この記事で紹介した内容を参考にして、ポートフォリオを構築してみてください。また、投資商品の選び方や自分に合った運用方法などに不安や疑問がある場合は、専門家に相談することをおすすめします。